今时今日,做软件生意还有赚头吗?

最近一档科技金融播客,讨论了软件公司的估值、利率对业务的影响以及各大知名科技巨头的盈利能力。

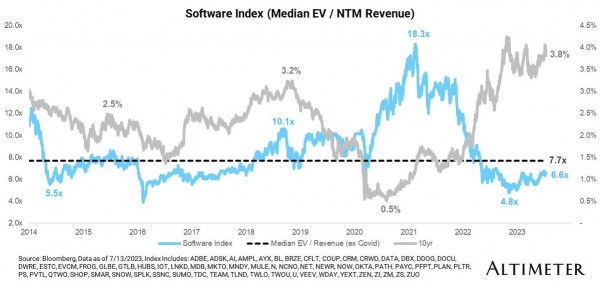

投资者Chamath Palihapitiya翻阅了一份关于利率上升与科技公司收入倍数间的反比关系图表,并做出了以下有趣判断:

我觉得这图表没什么意思,因为这些软件公司本来就不怎么盈利,我认为更重要的是关注大盘指数。图表中这些公司的问题是,不管之前的储蓄利率是6%、3%、2%还是1%,他们的业务都难以为继。只有真正弄清楚产品与市场的契合点、消除客户流失、推动中长期盈利能力,这些公司才能走出这条死胡同。但很遗憾,其中大多数企业并没有找到这样一条路径。

这就是问题所在,除了Salesforce之外,所有老牌软件公司其实一直没能真正实现盈利。没错,那些早已上市的企业时至今日仍在亏损、不断亏损。从这个角度看,靠软件业务产生长期利润恐怕是个谬论、是种一厢情愿的想象。

从图表中列出的厂牌可以看出,这是由Altimeter制作的。因此这期播客随后吸引到了该公司创始人Brad Gerstner的加入,他在Twitter上发表了自己的看法。

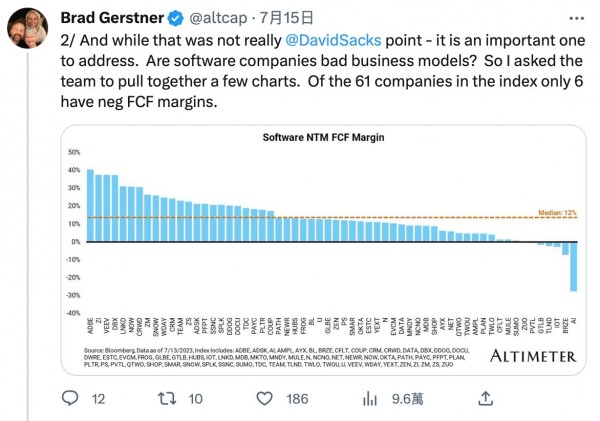

Gerstner的观点倒是颇为积极:“软件公司的商业模式是不是很糟?为了找到答案,我要求团队整理出一份图表。在本次统计的61家企业中,只有6家的自由现金流利润率为负。”

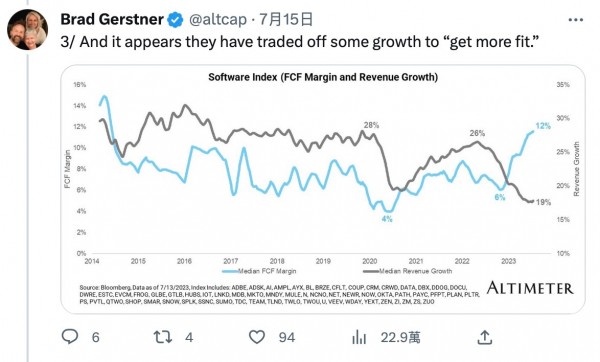

Gerstner指出,过去几个季度来,统计所涵盖各公司的业务增长和自由现金流利润率均发生了变化。

根据另一份图表(见下文),这些企业截至2022年的收入增长中位数为26%,自由现金流利润率中位数为6%。但在2023年,这些指标几乎互换位置——增长率中位数下降至19%,自由现金流中位数利润率则飙升至12%。

“虽然跟@DavidSacks提出的问题不尽相同,但我觉得这仍是个值得关注的好切入点,即‘软件公司的商业模式是不是很糟?’为此,我要求团队整理一份图表。在本次统计的61家企业中,只有6家的现金流利润率为负。”

“看来,厂商正在牺牲部分增长来‘提升运营健康度’。”

Gerstner认为,随着时间推移,软件公司往往会产生更多现金,因此有理由对软件企业持乐观态度。但他同时也承认,在考虑科技企业的盈利能力时,还必须把基于股权的薪酬支出纳入考量范围。

这说的都是啥?!别急,且听我们慢慢道来。

谎言,该死的谎言和盈利能力

其实Palihapitiya的判断是正确的。最近几年来,软件业务的盈利能力一直相当疲弱。

而这是由多种因素造成的,包括过去几年间普遍追求业务增长、宁愿为此牺牲盈利等。软件公司习惯于向当前的销售与营销活动投入更多资金,借此专注于增加年度经常性收入(ARR),即通过扩大订户规模的方式提升未来收入预期。但这往往会导致公司在中短期内陷入无法盈利的状态,毕竟订阅收入的回款周期根本无法与业务发展早期那强劲的直接毛利率相提并论。

软件公司(这里实际更多是指SaaS公司)陷入的这个怪圈,其实也是Box多年来一直希望解决的难题。在回归私营之后,这家企业数据与生产力公司在业务增长上投入了大量资金,过于疯狂的烧钱举动甚至影响到了其首次公开募股。在有所收敛并成功上市之后,Box不得不通过产品组合调整来应对收入增长放缓的问题。此后,该公司的盈利能力虽然有所提高,但增长仍不均衡。尽管如此,该公司在上个季度公布的GAAP利润和高达九位数的自由现金流仍然令人瞩目。也就是说,软件公司并不是没有改善盈利的出路。

Palihapitiya一针见血地指出,市场允许科技企业暂时放弃盈利能力,但那样的好时代正缓缓关上大门。不过如果把眼光放得更长远点,这仍然会是个比较微妙、值得一探的议题。

最近一段时间,软件公司纷纷掉转船头,开始追求更高的自由现金流。也就是说,他们现在吸收现金的速度要比2014年中期以来的平均速度更快。因此,如果我们坚持以简单的现金指标作为分析依据,那么这种转变代表着上市软件企业完全可以通过策略调整来支撑起更健康的盈利空间。如果再把科技行业的整体裁员趋势纳入考量,那么全行业范围的降本增效努力实际上也拉高了各类软件企业的总体盈利能力。

但如果把目光投向现金之外的领域,情况就开始变得更加棘手。从某种程度上讲,创造自由现金流更像是种“错觉”,因为软件公司更喜欢用部分股票来支付员工工资。这很方便,而且属于非现金支出。通过这种方式,企业能够把部分用人成本直接转嫁给股东,同时保证这笔开销不用计入现金流核算。

这一手财会“妙招”在企业初创阶段其实问题不大,很多年轻的科技公司也都愿意在起步之初用烧钱的方式推动快速增长,毕竟他们背后还有私募市场的投资者愿意为估值买单。另外,初创企业的本质就是一台增长机器,现金对他们来说只是为了达成这一目标所需要消耗的资源。

但这样的办法对科技大厂来说没有任何吸引力。毕竟上市企业的成熟度更高,所以往往需要接受更多传统指标的评判。在考虑软件盈利能力时,我们需要计入所有成本,并用GAAP净利润结果、而非自由现金流作为指标。是的,硬拿初创公司的指标来套成熟大厂,就像考察大学生抄写小楷一样莫名其妙。

Palihapitiya对于软件公司、特别是他们随时间推移赚取更多利润的要求确实比较严厉,但他对于行业内普遍亏损这一现状的观察其实很准确。Altimeter的统计报告认为,自由现金流的改善有助于解决这个问题,但这解决的只是普遍问题中的一个侧面。这里我们无意争吵,因为上市科技巨头们努力提高净利润的举措已经说明了一切。相信在2023年下半年,整个技术行业将开始全面追求高利润。

最后,让我们看看目前估值最高的几家软件企业是如何在业务增长和盈利能力间求取平衡的:

• CrowdStrike报告称,其业务收入增长41%达到 6.926亿美元。“CrowdStrike的本季度GAAP净利润为50万美元,好于2023财年第一季度的亏损3150万美元。……运营产生的净现金为3.009亿美元,高于2023财年第一季度的2.15亿美元。自由现金流为2.274亿美元,同样高于2023财年第一季度的1.575亿美元。”

• Snowflake同样报告称,其收入增长了48%达到6.236亿美元,并表示“拥有价值2.831亿美元的自由现金流,GAAP净亏损为2.261亿美元。”

从CrowdStrike的情况看,在保持GAAP盈利能力的同时快速增加收入并非不可能。Snowflake业绩与收入之间的倍数关系,也表明仍有很多投资者愿意为未来的预期增长买单。

换句话说:一部分软件公司正在设法实现盈利,而投资者仍愿意相信那些看似前途光明、但暂时无利可图的增长故事。

好文章,需要你的鼓励

奥运级别的努力:首席信息官为2026年AI颠覆做准备

AI颠覆预计将在2026年持续,推动企业适应不断演进的技术并扩大规模。国际奥委会、Moderna和Sportradar的领导者在纽约路透社峰会上分享了他们的AI策略。讨论焦点包括自建AI与购买第三方资源的选择,AI在内部流程优化和外部产品开发中的应用,以及小型模型在日常应用中的潜力。专家建议,企业应将AI建设融入企业文化,以创新而非成本节约为驱动力。

字节跳动发布GAR:让AI能像人类一样精准理解图像任何区域的突破性技术

字节跳动等机构联合发布GAR技术,让AI能同时理解图像的全局和局部信息,实现对多个区域间复杂关系的准确分析。该技术通过RoI对齐特征重放方法,在保持全局视野的同时提取精确细节,在多项测试中表现出色,甚至在某些指标上超越了体积更大的模型,为AI视觉理解能力带来重要突破。

Spotify推出AI播放列表功能让用户掌控推荐算法

Spotify在新西兰测试推出AI提示播放列表功能,用户可通过文字描述需求让AI根据指令和听歌历史生成个性化播放列表。该功能允许用户设置定期刷新,相当于创建可控制算法的每周发现播放列表。这是Spotify赋予用户更多控制权努力的一部分,此前其AI DJ功能也增加了语音提示选项,反映了各平台让用户更好控制算法推荐的趋势。

Inclusion AI推出万亿参数思维模型Ring-1T:首个开源的超大规模推理引擎如何重塑AI思考边界

Inclusion AI团队推出首个开源万亿参数思维模型Ring-1T,通过IcePop、C3PO++和ASystem三项核心技术突破,解决了超大规模强化学习训练的稳定性和效率难题。该模型在AIME-2025获得93.4分,IMO-2025达到银牌水平,CodeForces获得2088分,展现出卓越的数学推理和编程能力,为AI推理能力发展树立了新的里程碑。

为AI+而生,海辰储能发布全球首款锂钠协同AIDC全时长储能解决方案

长时储能开启智慧未来:海辰储能生态日全球首发三大新品

Arm 借助融合型 AI 数据中心,重塑计算格局

奥运级别的努力:首席信息官为2026年AI颠覆做准备

Spotify推出AI播放列表功能让用户掌控推荐算法

Adobe押注生成式AI获得回报,年度营收创历史新高

OpenAI与迪士尼达成十亿美元合作协议,米老鼠和漫威角色进入Sora

甲骨文150亿美元数据中心投资导致股价下跌

Spoor鸟类监测AI软件需求飞速增长

制药行业AI数据质量危机:垃圾进垃圾出的隐患

Harness获得2.4亿美元融资,估值达55亿美元,专注自动化AI编码后的开发流程

英伟达CEO黄仁勋独家专访:万亿美元押注AI工厂将成为新时代计算机

2024软件技术大会于12月13-14日在北京成功举办

方舟投资(Ark Invest)CEO 凯西·伍德(Cathie Wood)详谈投资人工智能和 OpenAI

携手并进,共谋软件新质生产力 2024中国软件高质量发展大会暨沈阳市新一代信息技术产业集群招商大会在沈阳圆满落幕

2024开放原子开源生态大会在北京举行

“数智软件 提升新质”——2024软件技术大会召开在即

把握中东新风向,探寻出海新机遇,2024中阿大数据投洽会成功召开

AI热潮正为云基础设施塑造新面貌

全面助力软件供应链安全 JFrog中国市场增长强劲

“中国寿险科技应用高峰论坛”及“中国财险科技应用高峰论坛“将于2024年7月在北京召开

四秩岁月,不负韶华 ——中国软件行业协会成立四十周年纪念